অর্থায়ন বলতে তহবিল সংগ্রহ, এর ব্যবস্থাপনা ও বণ্টনকে বুঝায়। এই অধ্যায়ে আমরা তহবিল সংগ্রহ করার কাজটি সুচারুরূপে সম্পাদনের জন্য এর বিভিন্ন উৎস সম্পর্কে ধারণা লাভ করব। অর্থায়নের বিভিন্ন উৎসের বিভিন্ন বৈশিষ্ট্য আছে। এই বৈশিষ্ট্যের কারণে ব্যবসায়ের বিভিন্ন পরিস্থিতিতে বিভিন্ন উৎস ব্যবহার করে তহবিল সংগ্রহ করা উচিত। যেমন: স্থায়ী মূলধন সংগ্রহের জন্য শেয়ার বিক্রি করে তহবিল সংগ্রহ করা উচিত। আবার দৈনন্দিন প্রয়োজন যেমন: কাঁচামাল ক্রয়ের জন্য বাকিতে ক্রয়ের সুযোগ ব্যবহার করা উচিত বা স্বল্পমেয়াদি ব্যাংক ঋণ নিয়ে তহবিল সংগ্রহ করা উচিত।

এই অধ্যায় পাঠ শেষে আমরা –

যেকোনো ব্যবসা প্রতিষ্ঠান শুরু করার জন্য এবং দৈনন্দিন ব্যবসায় কার্য পরিচালনা করার জন্য যে তহবিলের প্রয়োজন হয় তার উৎস নির্বাচন অর্থায়ন ব্যবস্থাপনার একটি গুরুত্বপূর্ণ সিদ্ধান্ত। কেননা ভিন্ন ভিন্ন তহবিল উৎসের খরচও ভিন্ন এবং ভিন্ন মেয়াদভিত্তিক তহবিলের সুবিধা-অসুবিধাও আলাদা। বিভিন্ন উৎসের মধ্যে তুলনা করে একটি প্রতিষ্ঠানের জন্য তহবিলের উৎসের যে মিশ্রণটি সর্বোচ্চ সুবিধা প্রদানকারী ও ন্যূনতম খরচযুক্ত, সেই মিশ্রণের উৎস থেকেই প্রতিষ্ঠান তহবিল সংগ্রহ করে। তহবিল বিনিয়োগের মূল উদ্দেশ্য মুনাফা অর্জন। উল্লেখ্য যে, কোনো প্রতিষ্ঠানের মোট ব্যয়ের চেয়ে মোট আয়ের পরিমাণ বেশি হলে সাধারণত মোট মুনাফা বুঝায়। মোট মুনাফা থেকে তহবিলের উৎস বাবদ খরচ বা ব্যয় ও কর বাদ দিলে নিট মুনাফা পাওয়া যায়। সুতরাং মুনাফার পরিমাণকে সর্বোচ্চকরণে তহবিল উৎসের খরচ ন্যূনতম হওয়া অত্যাবশ্যক ।

ব্যবসায় অর্থায়ন বলতে ব্যবসা করার জন্য যে তহবিলের প্রয়োজন হয় তা সরবরাহ করাকে বুঝায়। জনাব রহমান একটি দর্জি দোকানের মালিক। ব্যবসার শুরুতেই তিনি কিছু মেশিন ক্রয় করেন। ব্যবসায়ী সাধারণত তার নিজস্ব সঞ্চয় হতে মেশিন ক্রয়সংক্রান্ত স্থায়ী বিনিয়োগের জন্য অর্থ সংগ্রহের চেষ্টা করে। কেননা এই অর্থ তিনি যেকোনো মেয়াদে ব্যবহার করতে পারবেন। কিন্তু তিনি যদি হিসাব করে দেখেন নিজস্ব সঞ্চয় মেশিন ক্রয়ের জন্য যথেষ্ট নয়, তবে তিনি বিভিন্ন বাণিজ্যিক ব্যাংক যেমন: জনতা, রূপালী অথবা অন্যান্য ঋণ প্রদানকারী আর্থিক সংস্থা থেকে নির্দিষ্ট সুদের হারে ঋণ গ্রহণের মাধ্যমে তহবিল সংগ্রহ করেন। এ ধরনের ঋণ তিনি সাধারণত একটি নির্দিষ্ট মেয়াদের জন্য গ্রহণ করে থাকেন। ব্যবসায়ীর স্থাবর সম্পত্তি যেমন: বিল্ডিং ফ্যাক্টরি, অস্থাবর সম্পত্তি যেমন: কাঁচামাল, বিক্রয়যোগ্য মালামাল, ইত্যাদির বিপরীতে ব্যাংক ও অপ্রাতিষ্ঠানিক উৎস থেকে বন্ধকী ঋণ গ্রহণ করেও তহবিল সরবরাহ করা যায়। এছাড়া রহমান সাহেব ব্যবসায় যে মুনাফা অর্জন করেন, তা কারবার থেকে উত্তোলন না করে কারবারে বিনিয়োগ করেও অর্থায়নের প্রয়োজন মেটাতে পারেন। ব্যবসা চলাকালীন অবস্থাতেই যদি রহমান সাহেব দৈনন্দিন খরচ যেমন: মেশিন মেরামত, বাড়ি ভাড়া প্রদান, কর্মচারীদের বেতন প্রদান, বিদ্যুৎ বিল প্রদান ইত্যাদি নির্বাহের জন্য অর্থ-ঘাটতির মুখোমুখি হন, তবে তা সংস্থানের জন্য তিনি ভবিষ্যৎ বিক্রয়ের বিপরীতে অগ্রিম গ্রহণ করতে পারেন। আবার বাকিতে মালামাল ক্রয় করেও অর্থায়ন করা সম্ভব। অনেক সময় মূল্যবান মেশিনারিজ, বড় ধরনের যন্ত্রপাতি, বিল্ডিং অথবা জমি ইত্যাদি ক্রয় না করে বরং বিভিন্ন প্রতিষ্ঠান হতে নির্দিষ্ট সময়ের জন্য ভাড়াও নেয়া যায়, এতে ব্যবসায়ী এক সাথে প্রচুর অর্থ বিনিয়োগের ঝুঁকি হতেও রক্ষা পায় বড় কারবারি প্রতিষ্ঠান, যেমন: কোহিনূর কেমিক্যালস, বেক্সিমকো ফার্মাসিউটিক্যালস, স্কয়ার টেক্সটাইলস, সিঙ্গার বাংলাদেশ- এ ধরনের বড় ব্যবসা প্রতিষ্ঠানগুলো শেয়ার ও ঋণপত্র বিক্রয়ের মাধ্যমে অর্থ সংস্থান করে। এই ধরনের উৎস হতে সংগৃহীত অর্থ দীর্ঘমেয়াদে ব্যবহারযোগ্য।

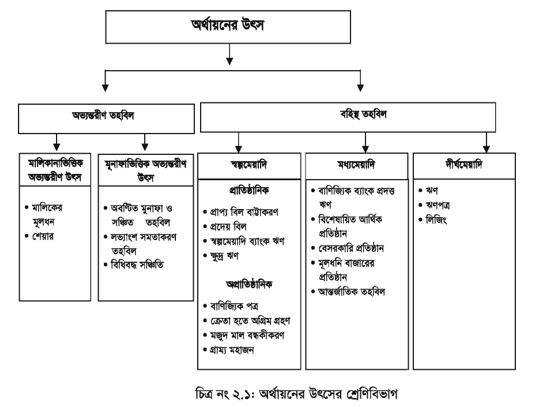

এভাবে ব্যবসার গঠন, প্রকৃতি ও উদ্দেশ্যের ভিন্নতার কারণে নানারকম উৎস হতে প্রতিষ্ঠান তহবিল সংগ্রহ করে থাকে। যেকোনো ব্যবসা প্রতিষ্ঠানে তহবিলের দুটি ভিন্ন উৎস থাকে। একটি মালিকপক্ষ অন্যটি ঋণদাতা। মালিকপক্ষের প্রদত্ত তহবিলকে অভ্যন্তরীণ এবং ঋণদাতা প্রদত্ত তহবিলকে বহিস্থ তহবিল উৎস বলা হয়। বেশির ভাগ প্রতিষ্ঠানই সাধারণত দুটো উৎসই ব্যবহার করে থাকে। অপর পৃষ্ঠায় ২.১ নং ছকে এ দুটি তহবিল উৎসের শ্রেণিবিভাগ দেখানো হলো ।

Picture

ব্যবসার মালিক তার সঞ্চিত মুনাফা বা অব্যবহৃত মুনাফার মাধ্যমে যে তহবিল ব্যবসার প্রয়োজনে বিনিয়োগ করে তাকেই অভ্যন্তরীণ তহবিল বলা হয়। অভ্যন্তরীণ তহবিল উৎসগুলোকে দু'ভাগে ভাগ করা যায়। ক) মালিকানাভিত্তিক খ) মুনাফাভিত্তিক। আমরা এবার এ দুটি উৎসের বিভিন্ন ধরন সম্পর্কে জানব।

ভিন্ন ধরনের কারবারি সংগঠনের অভ্যন্তরীণ তহবিলের প্রকৃতিও ভিন্ন হয়। আমরা জানি, সংগঠনের ভিত্তিতে কারবার একমালিকানা, অংশীদারি বা যৌথমূলধনি প্রতিষ্ঠান হতে পারে। এক মালিকানা কারবারে এই তহবিলের উৎস মালিকের নিজস্ব অর্থ বা অর্থ দ্বারা পরিমাপযোগ্য যেকোনো উৎপাদনের উপকরণ হতে পারে। যেমন: ভূমি, শ্রম, মূলধন ও সংগঠন যা উৎপাদনে ব্যবহার করা হয়। প্রতিষ্ঠানটি যদি অংশীদারি কারবার হয়, তাহলে অংশীদারবৃন্দ যে তহবিল কারবারে বিনিয়োগ করে তা স্বীয় মূলধন হিসেবে বিবেচিত হয়। পক্ষান্তরে প্রতিষ্ঠানটি যদি যৌথমূলধনি কারবার হয়, সে ক্ষেত্রে শেয়ার বিক্রয়ের মাধ্যমে যে তহবিল সংগৃহীত হয়, সেটিই কারবারের অভ্যন্তরীণ তহবিল হিসেবে বিবেচিত হবে। যৌথমূলধনি কারবার প্রাইভেট লিমিটেড ও পাবলিক লিমিটেড হতে পারে। প্রাইভেট কোম্পানির উদ্যোক্তার সদস্যসংখ্যা ২ থেকে ৫০ পর্যন্ত হতে পারে আর পাবলিক লিমিটেড কোম্পানির উদ্যোক্তার সদস্যসংখ্যা নিম্নে ৭ ও ঊর্ধ্বে শেয়ার দ্বারা সীমাবদ্ধ যেকোনো সংখ্যক হতে পারে। পাবলিক লিমিটেড বা প্রাইভেট লিমিটেড উভয় কোম্পানিই শেয়ার বিক্রয়ের মাধ্যমে মূলধন সংগ্রহ করে। তবে প্রাইভেট লিমিটেড কোম্পানি শেয়ারবাজারে শেয়ার বিক্রয় না করে নির্ধারিত মালিকদের মধ্যে বিক্রয় করে। পাবলিক লিমিটেড কোম্পানির তহবিলের সংগ্রহের একটি গুরুত্বপূর্ণ উৎস হলো শেয়ার বিক্রয়। এ সম্পর্কে আমরা পরে সপ্তম অধ্যায়ে বিস্তারিত জানব।

ব্যবসা প্রতিষ্ঠান উৎপাদিত পণ্যদ্রব্য বা সেবা প্রদানের মাধ্যমে অর্থ উপার্জন করে থাকে। এই উপার্জিত আয় থেকে উৎপাদন খরচ, বিক্রয় খরচ ইত্যাদি বাদ দিলে যে অর্থ বাকি থাকে, সেটিই প্রতিষ্ঠানটির অর্জিত মুনাফা। এই মুনাফা থেকে ঋণের সুদ ও সরকারকে প্রদেয় ট্যাক্স বাদ দেয়ার পর বাকিটা বিভিন্নভাবে তহবিলের উৎস হিসেবে ব্যবহার করা যায়, যা নিচে আলোচনা করা হলো। ঋণের ক্ষেত্রে যেমন কিস্তি পরিশোধ করা বাধ্যতামূলক অভ্যন্তরীণ উৎস ব্যবহারে বাধ্যতামূলকভাবে তেমন কিছু প্রদান করতে হয় না, ফলে তহবিল পরিশোধের অপারগতা সংক্রান্ত ঝুঁকি কিছুটা কমে যায়। মুনাফাভিত্তিক কয়েকটি উৎসের সাথে আমরা এখন সংক্ষেপে পরিচিত হব।

ক) অবণ্টিত মুনাফা ও সঞ্চিতি তহবিল

নিট মুনাফার যে অংশ শেয়ারহোল্ডারদের মধ্যে বণ্টন না করে কারবারে বিনিয়োগ করা হয়, তা অবণ্টিত মুনাফা। ভবিষ্যতে ব্যবসা সম্প্রসারণ করার জন্য এই অবণ্টিত মুনাফা একটি তহবিলে আলাদা করে রাখলে তাকে বলা হয় সঞ্চিতি তহবিল। আবার ভবিষ্যতের কোনো আর্থিক বিপর্যয় মোকাবিলার জন্যও এই সঞ্চিতি তহবিল সৃষ্টি করা যায়।

খ) লভ্যাংশ সমতাকরণ তহবিল

কোম্পানির শেয়ারহোল্ডাররা কোম্পানি থেকে সাধারণত নিয়মিতভাবে লভ্যাংশ পেয়ে থাকে। এই লভ্যাংশ প্রদানের সাথে কোম্পানির সুনাম জড়িত। কোনো বছর মুনাফার পরিমাণ কম হলে সে বছর লভ্যাংশ ঘোষণা করা সম্ভব হয় না। কিন্তু এ অবস্থা ব্যবসায় সুনামকে ক্ষুণ্ণ করতে পারে বলে অনেক ব্যবসায় প্রতিষ্ঠান যে বছর মুনাফা বেশি হয়, সে বছরে নিট মুনাফার একটা অংশ লভ্যাংশ সমতাকরণ তহবিলে সরিয়ে রাখে, যা পরবর্তীতে যখন মুনাফা অপ্রতুল হয়, তখন ব্যবহার করা যায়। এতে প্রতিষ্ঠানটি নির্দিষ্ট হারে প্রতিবছর নিয়মিতভাবে লভ্যাংশ প্রদান করতে পারে।

বহিস্থ তহবিল বলতে প্রতিষ্ঠানের বাইরের কোনো উৎস, যেমন: ব্যাংক থেকে ঋণ নিয়ে তহবিল সংগ্রহ করাকে বুঝায়। এটা তহবিল সংগ্রহের একটা জনপ্রিয় উৎস। ব্যাংক ঋণের কয়েকটি বৈশিষ্ট্য আছে। প্রথমতঃ ব্যাংক ঋণের একটি নির্দিষ্ট মেয়াদ থাকে, উক্ত মেয়াদের মধ্যে ঋণ ব্যবহার করে সুদাসল ফেরত দিতে হয়।

দ্বিতীয়ত: সুদের হার সুনির্দিষ্ট থাকে, যা দীর্ঘকালব্যাপী পরিবর্তন করা হয় না। তৃতীয়ত: নিয়মিতভাবে সুদের অর্থ ও কিস্তি পরিশোধ এবং মেয়াদান্তে আসল পরিশোধ করা কারবারের জন্য বাধ্যতামূলক। কারবারটি যদি লাভজনক নাও হয় তবু এই সকল অর্থ পরিশোধ করতে হবে। এছাড়া ব্যাংকের কাছে ঋণপত্র বা ডিবেঞ্চার বা বন্ড বিক্রয় করেও একই ধরনের তহবিল সংগ্রহ করা যায়। অগ্রাধিকার শেয়ার বিক্রয় করে তহবিল সংগ্রহ করাও তহবিল সংগ্রহের বহিস্থ উৎস হিসেবে পরিচিত।

তহবিল সংগ্রহের বাহ্যিক উৎসগুলো বেশ জনপ্রিয়। এর দুটি কারণ উল্লেখযোগ্য

১) ঋণের মাধ্যমে বাহ্যিক অর্থায়ন করা হলে ঋণের সুদ মোট লাভ থেকে প্রদান করার পর যে লাভ অবশিষ্ট থাকে, সেই লাভের উপর কর প্রদান করতে হয়। ফলে প্রদেয় করের পরিমাণ কম হয়।

২) ছোট প্রতিষ্ঠানগুলোর পক্ষে অভ্যন্তরীণ অর্থসংস্থান অনেক সময় প্রয়োজনীয় বিনিয়োগের তুলনায় অপেক্ষাকৃত কম হয়ে যায়, ফলে বহিস্থ অর্থসংস্থানই তহবিল সংগ্রহের প্রধান উৎস হিসেবে কাজ করে।

তবে বহিস্থ তহবিলের একটা অসুবিধা হলো এর সুদ প্রদান বাধ্যতামূলক। আগেও বলা হয়েছে যে কারবারটি লাভ করুক বা নাই করুক, ঋণের সুদ ও কিস্তি অবশ্যই প্রদান করতে হবে। অভ্যন্তরীণ উৎস থেকে তহবিল সংগ্রহ করলে এই অসুবিধা সৃষ্টি হয় না। বহিস্থ তহবিল মেয়াদের ভিত্তিতে সাধারণত ৩ প্রকার: ক) স্বল্পমেয়াদি, খ) মধ্যমেয়াদি ও গ) দীর্ঘমেয়াদি। এবার আমরা এই তিন ধরন সম্পর্কে ধারণা লাভ করব।

স্বল্পমেয়াদ বলতে ১ বছরের কম সময়কে বুঝানো হয়। একটি প্রতিষ্ঠানের বেশিরভাগ অর্থায়ন মূলত স্বল্পমেয়াদি উৎস হতে সংগ্রহ করা হয়, যা এক বছর বা তার চেয়ে কম সময়ের মধ্যে পরিশোধযোগ্য। স্বল্পমেয়াদি অর্থায়নের ক্ষেত্রে প্রতিষ্ঠানের বিশেষ কিছু সুবিধা থাকে। যেমন :

প্রথমত, স্বল্পমেয়াদি উৎস হতে অর্থ সংস্থানের খরচ তুলনামূলকভাবে সর্বোচ্চ ও সর্বনিম্ন দুইই হতে পারে। যেমন: বাণিজ্যিক ব্যাংক হতে গৃহীত ঋণের জন্য স্বল্পমেয়াদে তুলনামূলকভাবে সুদের হার বেশি প্রদান করতে হয়। আবার বিভিন্ন ঋণমুক্ত উৎস যেমন: বাকিতে পণ্য ক্রয়, বকেয়া মজুরির মাধ্যমে ব্যবসায় প্রতিষ্ঠানগুলো স্বল্প সময়ের জন্য অর্থের সংস্থান করতে পারে। যার কোনো মূলধনি খরচ নেই। (মূলধনি খরচ সম্পর্কে পরবর্তী অধ্যায়গুলোতে বিস্তারিত জানতে পারব।

দ্বিতীয়ত, স্বল্পমেয়াদি অর্থ আদান-প্রদানের প্রক্রিয়াটি সবচেয়ে দ্রুততম ও সরল প্রক্রিয়া। পক্ষান্তরে, মধ্যম ও দীর্ঘমেয়াদি অর্থ আদান-প্রদানের জন্য অনেক সময় ব্যয় ও প্রক্রিয়া অনুসরণ করতে হয়।

তৃতীয়ত, যেসব ব্যবসায় প্রতিষ্ঠানের পণ্য দ্রব্যের চাহিদা এক বছর সময়ের মধ্যে অতি দ্রুত পরিবর্তন হতে থাকে, সেসব প্রতিষ্ঠানে উৎপাদন ও অর্থায়নের দীর্ঘমেয়াদি পরিকল্পনা করা যায় না। যেমন: ফ্যাশন হাউসগুলোর চাহিদার দ্রুত পরিবর্তনশীলতার কারণে পণ্য উৎপাদনের জন্য স্বল্পমেয়াদি পরিকল্পনা গ্রহণ করে, ফলে একসাথে কম পরিমাণে উৎপাদন করায় এদের অর্থ বিনিয়োগের পরিমাণও কম হয়। এ ধরনের ব্যবসায় স্বল্পমেয়াদি উৎস হতে অর্থসংস্থান করা সুবিধাজনক।

এবার আমরা স্বল্পমেয়াদি অর্থায়নের উৎসগুলো আলোচনা করব। এই মেয়াদের অর্থায়নের উৎসগুলোকে প্রাতিষ্ঠানিক ও অপ্রাতিষ্ঠানিক এই দুভাগে ভাগ করা যায়। নিচে আমরা প্রথমে স্বল্পমেয়াদি অর্থায়নের প্রাতিষ্ঠানিক উৎস ও পরে অপ্রাতিষ্ঠানিক উৎস আলোচনা করব।

ক) প্রাপ্য বিল বাট্টাকরণ

পণ্য যখন বাকিতে ক্রয় করা হয়, তখন ক্রয়কারী প্রতিষ্ঠান বিক্রেতাকে একটি দলিলের মাধ্যমে এই মর্মে অঙ্গীকার করে যে নির্দিষ্ট মেয়াদ (সাধারণত তিন মাস) শেষে নির্দিষ্ট পরিমাণ অর্থ পণ্য ক্রয় বাবদ পরিশোধ করবে। এই দলিলকে বিনিময় বিল বলা হয়। বিক্রেতার কাছে এই বিলটি একটি প্রাপ্য বিল। এই ধরনের বিল বাণিজ্যিক ব্যাংকে ভাঙ্গিয়ে বা বাট্টা করে নগদ অর্থ সংগ্রহ করা যায়। ধরা যাক, একজন ক্রেতা জানুয়ারি মাসের ১ তারিখে ৫০০ টাকার পণ্যদ্রব্য বাকিতে ক্রয় করে বিক্রেতাকে বিনিময় বিল নামক দলিলে এই মর্মে অঙ্গীকার করে যে, সে মার্চ ৩০ তারিখের মধ্যে বিক্রেতাকে ৫০০ টাকা পরিশোধে বাধ্য থাকবে। এ অবস্থায় বিক্রেতার যদি এখনই অর্থের প্রয়োজন হয়, তখন বিক্রেতা এই বিনিময় বিলটিকে মেয়াদ পূর্তির পূর্বেই যেকোনো ব্যাংকের কাছে বিক্রয় করে বিনিময় বিলের সমমূল্য থেকে কিছু কম যেমন: ৫০০ টাকার বিলে ৩% বাট্টার হারে ৪৮৫ টাকা নগদ সংগ্রহ করতে পারে।

খ) প্রদেয় বিল

উপরের উদাহরণে বিনিময় বিল বিক্রেতার দৃষ্টিতে একটি প্রাপ্য বিল, যা ক্রেতার দৃষ্টিতে প্রদেয় বিল ও একটি স্বল্পমেয়াদি অর্থায়নের উৎস। ব্যবসায় প্রতিষ্ঠান যখন কাঁচামাল, উৎপাদনসামগ্রী ইত্যাদি বাকিতে ক্রয় করে, তখন সাময়িক সময়ের জন্য ব্যবসায়ে অর্থসংস্থান হয়। কারণ বাকিতে ক্রয়ের সুবিধা না পেলে নগদে পণ্য ক্রয় করতে অর্থের প্রয়োজন হতো, যার জন্য ব্যাংক থেকে ঋণ নিলে সুদসহ ফেরত দিতে হতো।

গ) স্বল্পমেয়াদি ব্যাংক ঋণ

স্বল্পমেয়াদি অর্থায়নের ক্ষেত্রে জামানতবিহীন ব্যাংক ঋণ একটি প্রধান উৎস। এ ধরনের ব্যাংক ঋণ বিভিন্ন রকম হতে পারে। যেমন: সাধারণত স্বল্পমেয়াদি ব্যাংক ঋণের ক্ষেত্রে নির্দিষ্ট সময়ান্তে সুদসহ আসল একসাথে পরিশোধ করা হয়। অনেক সময় ব্যাংক ঋণগ্রহীতাকে নির্দিষ্ট সময়ের পূর্বেই ঋণের কিয়দংশ বা সম্পূর্ণ অংশ পরিশোধে উৎসাহ প্রদানের নিমিত্তে মোট পরিমাণের উপর কিছু ছাড় প্রদান করে। যেমন: একজন ঋণ গ্রহীতার ৬ মাস পর প্রদেয় ৬০০০ টাকা যদি ৬মাসের আগে পরিশোধ করে তবে ঋণগ্রহীতা ব্যাংককে ২% কম অর্থ প্রদান করতে পারে অর্থাৎ ঋণগ্রহীতা ব্যাংককে ৫,৮৮০ টাকা প্রদান করবে। এছাড়া ঋণগ্রহীতা যদি নির্দিষ্ট সময়ের ভিত্তিতে ঋণ পরিশোধের অঙ্গীকার না করে ব্যাংক চাওয়া মাত্রই ঋণ পরিশোধের শর্তে ঋণ গ্রহণ করে, তবে সেটিকে চাহিবামাত্র প্রদেয় ঋণ বলা হয়। যেসব প্রতিষ্ঠানের অর্থায়নের বিকল্প উৎস আছে তারা স্বল্প খরচে এই উৎস ব্যবহার করতে পারে।

ঘ) ব্যাংক জমাতিরিক্ত উত্তোলন

স্বল্পমেয়াদি ব্যাংক ঋণের আর একটি উৎস ব্যাংক জমাতিরিক্ত উত্তোলন। সব প্রতিষ্ঠানই মূলত চলতি হিসাবের মাধ্যমে পাওনা আদায় ও দেনা পরিশোধ করে থাকে। এ ধরনের ব্যাংক হিসাব সাধারণত মক্কেলকে বা প্রতিষ্ঠানকে জমার অতিরিক্ত উত্তোলনের সুযোগ প্রদান করে, তবে জমার অতিরিক্ত উত্তোলনের সর্বোচ্চ পরিমাণ ব্যাংক সীমাবদ্ধ করে দেয়। সাধারণত যেসব প্রতিষ্ঠানে বছরের কিছু সময়ে বিক্রয় কমে যায়, সেই সময়ে এ ধরনের উৎস থেকে অর্থায়ন একটি বহুল প্রচলিত পদ্ধতি। উদাহরণ হিসাবে বলা যায়, একটি আইসক্রিম ফ্যাক্টরি সারা বছর তার উৎপাদন, গুদামজাতকরণ, ব্যবস্থাপনা ইত্যাদি কার্যে অর্থব্যয় করে কিন্তু মূলত গ্রীষ্মকালে আইসক্রিম বিক্রি বেশি হয়, ফলে বছরের অন্যান্য সময়ে অর্থায়নের জন্য এই উৎসটি ব্যবহৃত হয়। সাধারণত অন্যান্য ঋণের ক্ষেত্রে ঋণ পরিশোধ না হওয়া পর্যন্ত ঋণের সুদ প্রদান করতে হয়, কিন্তু এ ধরনের ঋণের সুদ শুধু যখন থেকে জমাতিরিক্ত উত্তোলিত অর্থ ব্যবহার করা হয়, কেবল তখন থেকেই সুদ দিতে হয়। তবে এ ধরনের ঋণের সুদের হার অন্যান্য স্বল্পমেয়াদি উৎস হতে বেশি এবং এটি ব্যাংক চাওয়ামাত্রই ঋণগ্রহীতাকে পরিশোধ করতে হয়।

ঙ)ক্ষুদ্র ঋণ

এ ধরনের ঋণ সাধারণত কৃষিনির্ভর ও ক্ষুদ্র কুটির শিল্পের চলতি মূলধনের চাহিদা পূরণের নিমিত্তে প্রদান করা হয়। যেমন: কুটির শিল্প ব্যবস্থাপনা, কৃষি উপাদান ক্রয়, হ্যাচারি বা খামার পরিচালনা ইত্যাদি। গ্রামীণ ব্যাংক, যুব উন্নয়ন ব্যাংক, সমবায় ব্যাংকগুলো এ ধরনের ঋণ প্রদান করে থাকে। এই ঋণগুলো ধাপে ধাপে উদ্দেশ্য অর্জনের ভিত্তিতে প্রদান করা হয়।

ক) বাণিজ্যিক পত্র

কারবারি প্রতিষ্ঠান অর্থায়নের জন্য নির্দিষ্ট সময়াস্তে লাভসহ আসল অর্থ ফেরত প্রদানের অঙ্গীকারে আবদ্ধ হয়ে এই বাণিজ্যিক পত্র (Commercial Paper) বিক্রয় করে। এক্ষেত্রে প্রতিষ্ঠানের সুনাম বাণিজ্যিক পত্র বিক্রয়ে জামানত হিসাবে কাজ করে। সাধারণত যে সকল ব্যক্তির সাময়িক সময়ের জন্য কিছু অব্যবহার্য অর্থ থাকে, তারা শেয়ারবাজারে বিনিয়োগের বিকল্প হিসাবে এই বাণিজ্যিক পত্র ক্রয় করে। সাধারণত খ্যাতিমান ব্যক্তি, বাণিজ্যিক ব্যাংক, বিমা কোম্পানি, পেনশন তহবিল ইত্যাদি প্রতিষ্ঠান বাণিজ্যিক পত্র বিক্রয় করে সাময়িক সময়ের জন্য অর্থায়ন করতে পারে।

খ) ক্রেতা হতে অগ্রিম গ্রহণ

অনেক সময় বিশ্বস্ত ও স্থায়ী ক্রেতারা ভবিষ্যৎ ক্রয়ের মোট মূল্যের সম্পূর্ণ বা কিয়দংশ অগ্রিম প্রদান করে ফলে বিক্রেতা সাময়িক সময়ের জন্য অর্থ সংস্থান করতে পারে।

গ) মজুত মাল বন্ধকীকরণ

স্বল্পমেয়াদি অর্থ সংস্থানের জন্য মজুতপণ্য ব্যবহার করা যায়। কোনো প্রতিষ্ঠান অর্থ সংস্থানের জন্য কোনো স্বনামধন্য ব্যক্তি বা প্রতিষ্ঠানের কাছে তার মজুতপণ্য জামানত বা বন্ধক রেখে ঋণ গ্রহণ করাকে মজুত মালের মাধ্যমে অর্থসংস্থান বলা হয়। এ ধরনের অর্থ সংস্থানের ক্ষেত্রে ঋণের অর্থ ফেরত না দেয়া পর্যন্ত মজুতপণ্যের উপর ঋণদাতার নিয়ন্ত্রণ ও অধিকার বজায় থাকে।

ঘ) গ্রাম্য মহাজন

বহুকাল পূর্ব থেকেই গ্রামের বিত্তশালী ব্যক্তিরা স্বল্পমেয়াদে দরিদ্র ব্যক্তিদের ঋণ প্রদান করে আসছে। এক্ষেত্রে ঋণ পরিশোধের মেয়াদ উত্তীর্ণ হলে গ্রহীতাকে বড় অংকের সুদ প্রদান করতে হয়। আর সুদাসল প্রদানে ব্যর্থ হলে মহাজনরা ঋণগ্রহীতাদের স্থাবর ও অস্থাবর সম্পত্তি দখল করে নেয়। গ্রাম্য মহাজনরা এ ঋণের উপরে দিনভিত্তিক, সপ্তাহভিত্তিক অথবা মাসভিত্তিক সুদ গণনা করে থাকেন।

এক থেকে পাঁচ বছর মেয়াদের জন্য সংগৃহীত তহবিল মধ্যমেয়াদি অর্থায়ন হিসেবে পরিগণিত। একটি প্রতিষ্ঠান মধ্যমমেয়াদি তহবিল ব্যবহার করে ব্যবসার চলমান মূলধনের দীর্ঘমেয়াদি প্রয়োজন মিটায়। এই তহবিলের খরচ বা সুদের হার স্বল্পমেয়াদি তহবিলের খরচ হতে বেশি এবং দীর্ঘমেয়াদি তহবিলের খরচ হতে কম হয়। বিভিন্ন বৈশিষ্ট্যভেদে এর উৎস আলোচনা করা হলো :

ক) বাণিজ্যিক ব্যাংক প্রদত্ত ঋণ

বাণিজ্যিক ব্যাংকগুলো যেসব ঋণ মধ্যম মেয়াদের জন্য প্রদান করে, তা সাধারণত জামানতের বিপরীতে দেয়া হয়। জামানত হিসাবে চলতি মূলধন অথবা স্থায়ী সম্পত্তি ও ব্যবহারযোগ্য। বেশি পরিমাণে ঋণ প্রদান একটি বাণিজ্যিক ব্যাংকের জন্য ঝুঁকিপূর্ণ হতে পারে। ফলে বেশি পরিমাণে ঋণ প্রদানের ক্ষেত্রে অনেকগুলো বাণিজ্যিক ব্যাংক একত্রিত হয়ে সিন্ডিকেশন প্রক্রিয়ায় দলগত ব্যাংকিং পদ্ধতির মাধ্যমে বড় আকারের ঋণ প্রদানের ঝুঁকি গ্রহণ করে। বাণিজ্যিক ব্যাংক ঋণ প্রদানের পূর্বে বাংলাদেশ ব্যাংক দ্বারা নির্ধারিত সুদের হার ও ঋণের চাহিদা বিচার-বিশ্লেষণ করে নির্দিষ্ট হারে সুদ ধার্য করে।

খ) বিশেষায়িত আর্থিক প্রতিষ্ঠান

সাধারণত রাষ্ট্রায়ত্ত খাতে বিশেষ কিছু আর্থিক প্রতিষ্ঠান গড়ে তোলা হয়, যেগুলো বিশেষ বিশেষ খাতের উন্নয়নের স্বার্থে নিয়োজিত থাকে। এসব প্রতিষ্ঠান সংশ্লিষ্ট খাতের কারবারি প্রতিষ্ঠানে অপেক্ষাকৃত সুবিধাজনক শর্তে মেয়াদি ঋণ দিয়ে থাকে। উদাহরণস্বরূপ: শিল্প ব্যাংক, কৃষি ব্যাংক, বাংলাদেশ ক্ষুদ্র ও কুটির শিল্প ইত্যাদি উল্লেখযোগ্য।

গ) বেসরকারি প্রতিষ্ঠান

বাংলাদেশে বেশ কিছু এনজিও বেসরকারি প্রতিষ্ঠান হিসাবে প্রতিষ্ঠিত ও কর্মরত আছে, যেগুলো ব্যবসা প্রতিষ্ঠানকে মধ্যমেয়াদি ঋণ প্রদান করে থাকে। যেমন: মাইডাস, ব্র্যাক, গ্রামীণ ব্যাংক প্রভৃতি প্রতিষ্ঠান এনজিও হিসেবে আইনগত সত্তা লাভ করে এখানে ব্যবসা করছে। এসব প্রতিষ্ঠান তহবিল প্রদান ছাড়াও পরামর্শ দান, প্রশিক্ষণ দান, দক্ষতা বৃদ্ধিকরণ প্রভৃতি ব্যাপারেও কারবারি প্রতিষ্ঠানকে সাহায্য করে থাকে ।

ঘ) মূলধনি বাজারের প্রতিষ্ঠান

বিভিন্ন প্রকার মূলধনি প্রতিষ্ঠান যেমন: বিমা প্রতিষ্ঠান, বিনিয়োগ ব্যাংক, অর্থ মধ্যস্থতাকারী প্রতিষ্ঠান (অবলেখক) ও মধ্যমেয়াদি ঋণ প্রদান করে থাকে।

দীর্ঘমেয়াদি অর্থায়নের মেয়াদ হচ্ছে ৫ বছর থেকে ঊর্ধ্বে যেকোনো সময়কাল পর্যন্ত। দীর্ঘমেয়াদি তহবিলের উৎসগুলোর বিশেষ কিছু স্বকীয় বৈশিষ্ট্য আছে। আমরা এবার এই বৈশিষ্ট্যগুলো আলোচনা করব। প্রথম বৈশিষ্ট্য এই যে দীর্ঘমেয়াদি অর্থায়নের মাধ্যমে সংগৃহীত তহবিলের আকার সাধারণত স্বল্পমেয়াদি ও মধ্যমেয়াদি উৎসের তুলনায় বড় হয়, ফলে এই তহবিল বিভিন্ন স্থায়ী সম্পত্তি যেমন: ভূমি, দালানকোঠা, যন্ত্রপাতি ইত্যাদি ক্রয়ের জন্য ব্যবহৃত হয়। আরেকটি বৈশিষ্ট্য হলো পরিশোধ পদ্ধতি-সংক্রান্ত। দীর্ঘমেয়াদি তহবিল ঋণের মাধ্যমে গৃহীত হলে তা চুক্তি মোতাবেক পরিশোধ করতে হয়। আর যদি শেয়ার বিক্রয়ের মাধ্যমে তহবিল সংগ্রহ করা হয়, তবে তা মালিকের তহবিল হিসাবে বিবেচিত হয় বলে ব্যবসা বিলুপ্ত না হওয়া পর্যন্ত পরিশোধের প্রয়োজন হয় না। একমালিকানা ও অংশীদারি কারবারে মালিকের নিজস্ব মূলধনও সাধারণত দীর্ঘমেয়াদে অনির্দিষ্টকালের জন্য ব্যবহার করা যায়। আয়কর- সংক্রান্ত বৈশিষ্ট্যটি হলো, শেয়ারের লভ্যাংশ করযোগ্য কিন্তু ঋণপত্রের সুদ করযোগ্য নয়। এ কারণে শেয়ার বিক্রয় করে দীর্ঘমেয়াদি অর্থায়ন করলে যে খরচ হয়, দীর্ঘমেয়াদি ঋণ নিলে অপেক্ষাকৃত কম খরচ হয়। এবার আমরা দীর্ঘমেয়াদি তহবিলের উৎস আলোচনা করব।

ক) ঋণ

যেকোনো প্রতিষ্ঠান সাধারণত মূল্যবান যন্ত্রপাতি, মেশিনারিজ, দালান-কোঠা নির্মাণ, জমি ক্রয় ইত্যাদি প্রয়োজনীয় ব্যয় নির্বাহের জন্য বড় অংকের অর্থ দীর্ঘসময়ের জন্য জামানতের বিপরীতে ঋণ নিয়ে থাকে। দীর্ঘমেয়াদে ঋণ প্রদানের ক্ষেত্রে ব্যাংকগুলো প্রতিষ্ঠানের আয়, সুনাম, স্থায়ী সম্পদের পরিমাণ, অতীত ঋণ গ্রহণ ও পরিশোধবিষয়ক তথ্যাদি বিচার-বিশ্লেষণ করে থাকে। দীর্ঘমেয়াদি ঋণ নেওয়া হয় স্থায়ী বিনিয়োগের জন্য। যেমন: কারবারটির পরিসর বৃদ্ধি, কারখানা নির্মাণ, বিল্ডিং নির্মাণ, বড় আকারের যন্ত্রাদি ক্রয় ইত্যাদি। এই সকল বিনিয়োগ সিদ্ধান্ত গ্রহণের আগে সংশ্লিষ্ট কারবারি প্রতিষ্ঠান একটি প্রাক্কলন করে, যা Capital Budgeting নামে পরিচিত। সেখানে উক্ত বিনিয়োগ থেকে ভবিষ্যতে যে লাভ-ক্ষতি হবে তার পর্যালোচনা করা হয়। লাভক্ষতির এই প্রাক্কলন বিবেচনা করে ঋণদাতা প্রতিষ্ঠান সন্তুষ্ট হলেই ঋণ দেওয়া হয়।

খ) ঋণপত্র

ঋণপত্র বা Debenture-এর ক্ষেত্রে বড় অংকের ঋণ কেটে ছোট ছোট খণ্ডে বিক্রয়ের মাধ্যমে তহবিল সংগ্রহ করা হয়। এটি শেয়ারের একটি বিকল্প। কিন্তু ঋণপত্রের একটি সুদের হার উল্লেখ থাকে যে হারে ঋণগ্রহীতা সুদ দিতে বাধ্য থাকে। ৫ বছর থেকে দীর্ঘমেয়াদি যেকোনো সময়ের জন্য ঋণ নেয়া হয়। প্রতিষ্ঠানের মুনাফা না হলেও সবার আগে কারবারটি ঋণদাতাদের দেনা (সুদ) পরিশোধ করতে বাধ্য থাকে। ঋণপত্র বিক্রয়ের মাধ্যমে অর্থায়নে মূল সুবিধা হলো দীর্ঘমেয়াদে এর সুদের হার স্থির ও পূর্ব নির্ধারিত থাকে বলে আর্থিক ব্যবস্থাপকরা দক্ষতার সাথে অর্থায়ন পরিকল্পনা করতে পারে।

গ) লিজিং

লিজিং দীর্ঘমেয়াদি অর্থায়নের একটি অভিনব পদ্ধতি। একটি প্রতিষ্ঠানে যদি ব্যয়বহুল মেশিন, যন্ত্রপাতি, যানবাহন ইত্যাদির প্রয়োজন হয়, তখন সেগুলো সরাসরি ক্রয় করতে হয় অথবা সরাসরি ক্রয় না করে। লিজের মাধ্যমে লিজিং কোম্পানি থেকে ভাড়া নিয়েও ব্যবহার করা যায়। সেক্ষেত্রে কোম্পানি মেশিনটির। মালিকানা পায় না। মেশিনটির মালিক লিজিং কোম্পানি। লিজ নেয়ার জন্য লিজিং কোম্পানিকে নির্দিষ্ট হারে ভাড়া (সুদের মতো) প্রদানের বিনিময়ে লিজকৃত সম্পত্তি ব্যবহার করার অধিকার অর্জিত হয়। ধরা যাক, একটি ব্যবসা প্রতিষ্ঠান একটি ফটোকপি মেশিন ক্রয় না করে ৩ বছরের জন্য একটি লিজিং কোম্পানি থেকে ভাড়া প্রদানের ভিত্তিতে লিজ নেয় এবং মেয়াদান্তে ফটোকপি মেশিনটি আবার লিজিং কোম্পানির কাছে ফেরত দেয়। অর্থাৎ লিজিং এর ফলে সম্পত্তির মালিকানা লিজিং কোম্পানির কাছে থাকে। লিজিংয়ের ফলে প্রতিষ্ঠানটিকে দীর্ঘমেয়াদি ঋণ নেবার প্রয়োজন হয় না অথবা সঞ্চিতি তহবিলও ব্যবহারের প্রয়োজন হয় না। এই কারণে লিজিং একটি দীর্ঘমেয়াদি অর্থায়নের উৎস। নতুন অথবা ছোট প্রতিষ্ঠান যাদের মূলধনের পরিমাণ কম থাকে, সেসব প্রতিষ্ঠানও লিজিংয়ের মাধ্যমে ব্যয়বহুল মেশিন ইত্যাদি ব্যবহার করতে পারে। লিজিং কোম্পানি লিজকৃত সম্পত্তির মেরামত ও রক্ষণাবেক্ষণ করে থাকে।

এটি একটি আন্তর্জাতিক অর্থনৈতিক সংস্থা। যুক্তরাষ্ট্রের ব্রেটন উডস সম্মেলনের প্রস্তাব অনুযায়ী ১৯৪৫ সালে প্রতিষ্ঠা হয়। বর্তমানে এর সদস্য সংখ্যা ১৮৯ (সর্বশেষ সদস্য হলো Republic of Nauru)। বিভিন্ন দেশের অর্থনৈতিক পুনর্গঠনে এই সংস্থা সাহায্য করে থাকে। এর প্রধান কার্যালয় ওয়াশিংটনে অবস্থিত।

প্রতিষ্ঠানগুলো অর্থের প্রয়োজন মিটাবার জন্য বিভিন্ন উৎস থেকে তহবিল সংগ্রহ করে। উৎস নির্বাচনের ক্ষেত্রে বিভিন্ন উৎসের মধ্যে সুবিধা-অসুবিধা বিচার-বিশ্লেষণ, তহবিল সংগ্রহের খরচ, প্রতিষ্ঠানের প্রকৃতি, তহবিলের প্রয়োজনের ধরন ও উদ্দেশ্য ইত্যাদি বিবেচনা করা প্রয়োজন। তহবিল উৎসের সঠিক মিশ্রণ সৃষ্টি অর্থায়ন ব্যবস্থাপনার একটি গুরুত্বপূর্ণ সিদ্ধান্ত। সঠিক তহবিল উৎস নির্বাচনে যে বিষয়গুলো বিবেচনা করা উচিত সেগুলো মূলত :

ক) ব্যবসার ধরন

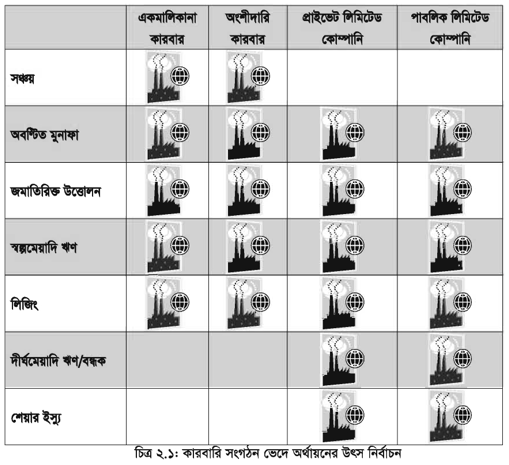

একমালিকানা ও অংশীদারি কারবারের ক্ষেত্রে সাধারণত নিজস্ব সঞ্চয়, ব্যবসার মুনাফা, আত্মীয়স্বজন থেকে গৃহীত ঋণের মাধ্যমে তহবিল সংগ্রহ করা হয়। বড় আকারের ক্রয়ের ক্ষেত্রে লিজিংও একটি উপযুক্ত অর্থায়নের উৎস। পাবলিক লিমিটেড কোম্পানির ক্ষেত্রে এগুলো ছাড়া শেয়ার ও ডিবেঞ্চার ইস্যু করেই বেশিরভাগ তহবিল সংগ্রহ করা হয়। ২.১ নং চিত্রটির মাধ্যমে কারবারের গঠন ও উদ্দেশ্যভেদে অর্থায়ন উৎসের একটি মিশ্রণ কাঠামো দেওয়া হলো।

চিত্রে প্রথম লাইনে আমরা দেখছি, সঞ্চয় উৎসটি একমালিকানা ও অংশীদারি কারবারের জন্য উপযোগী। এরপর দেখা যাচ্ছে অবণ্টিত মুনাফা, জমাতিরিক্ত উত্তোলন, স্বল্পমেয়াদি ঋণ ও লিজিং সব ধরনের সংগঠনের জন্যই গ্রহণযোগ্য। তবে দীর্ঘমেয়াদি ঋণ ও শেয়ার ইস্যু শুধু কোম্পানির ক্ষেত্রে প্রযোজ্য।

খ) জামানতযোগ্য সম্পত্তির অপ্রতুলতা

সাধারণত নতুন প্রতিষ্ঠিত ব্যবসা প্রতিষ্ঠানের ক্ষেত্রে স্থায়ী সম্পদ জামানতের ভিত্তিতে ঋণ গ্রহণ সম্ভব হয় না । কেননা প্রাথমিক অবস্থায় জামানতযোগ্য স্থায়ী সম্পদ থাকে না। আবার নতুন কোম্পানির জন্য শেয়ার ও ডিবেঞ্চার বিক্রয়ও অনেকটা অনিশ্চিত থাকে। এ অবস্থায় দীর্ঘমেয়াদি তহবিলের প্রয়োজন হলে লিজিংয়ের মাধ্যমে তহবিল সংগ্রহ করা অধিকতর যুক্তিসংগত।

গ) অর্থায়নের প্রয়োজনের ধরন

প্রতিষ্ঠান যদি মূল্যবান যন্ত্রপাতি, মেশিনারিজ, জমি, দালান-কোঠা ইত্যাদি ক্রয় করতে চায়, তবে দীর্ঘমেয়াদি উৎস যেমন: শেয়ার ও ডিবেঞ্চার ইস্যু, লিজ গ্রহণ, জামানতের মাধ্যমে ঋণ গ্রহণ ইত্যাদি উৎস ব্যবহার ফলপ্রসূ হয়। যদি প্রতিষ্ঠানে কাঁচামাল ক্রয়, মজুরি প্রদান, বাড়িভাড়া প্রদান ইত্যাদি ব্যয় নির্বাহের জন্য অর্থের ঘাটতি হয়, তবে বাকিতে ক্রয়, প্রাপ্য বিল জামানত, ব্যাংক জমাতিরিক্ত উত্তোলন ইত্যাদি উৎসের মাধ্যমে স্বল্পমেয়াদি ঋণ গ্রহণ করা যায়।

ঘ) তহবিল উৎসের খরচ

অনেক রকম উৎস হতে অর্থ সংগ্রহ করা যায়। কিন্তু প্রতিষ্ঠান তহবিল ব্যবহার হতে অর্জিত আয় ও তহবিলের সংগ্রহের খরচের মধ্যে তুলনামূলক সুবিধা-অসুবিধার বিচার-বিশ্লেষণ করে সেই উৎস থেকেই তহবিল সংগ্রহ করে, যার খরচ ন্যূনতম। ধরা যাক, একটি প্রতিষ্ঠান তার কার্য পরিচালনার জন্য একটি কারখানা ক্রয় করতে চায়। ফলে তহবিল সংগ্রহে প্রতিষ্ঠানটি শেয়ার ইস্যু করে। কিন্তু শেয়ারের মাধ্যমে তহবিল সংগ্রহের জন্য শেয়ারহোল্ডারদের লভ্যাংশ প্রদান করতে হয়, যা এ উৎসটির খরচ। আবার প্রতিষ্ঠানটি নতুন কারখানা ক্রয়ের জন্য সম্পত্তি বন্ধক রাখতে পারে। এ ধরনের বন্ধকের মাধ্যমে দীর্ঘমেয়াদি ঋণ নিলে ঋণদাতা প্রতিষ্ঠানকে ঋণ পরিশোধ না হওয়া পর্যন্ত সুদসহ কিস্তি পরিশোধ করতে হয়। ফলে এ উৎসটিও অনেক ব্যয়বহুল। এ দুটির মধ্যে যেটির খরচ ন্যূনতম, সেই উৎসটি প্রতিষ্ঠান গ্রহণ করতে পারে। অথবা দুটি উৎসের মধ্যে লাভজনক মিশ্রণের মাধ্যমে তহবিল সংগ্রহ করতে পারে। শেয়ারের লভ্যাংশ কর যোগ্য কিন্তু ঋণপত্রের সুদ করযোগ্য নয়। সুতরাং করের বোঝা লাঘব করার জন্য ব্যাংক বা অন্যান্য সূত্র থেকে সুদের ভিত্তিতে ঋণ নেওয়া অভ্যন্তরীণ উৎস থেকে তহবিল সংগ্রহ করা হতে অধিকতর শ্রেয়। অনেক ক্ষেত্রে একটি নির্দিষ্ট উৎস ব্যবহারের চেয়ে উৎসের মিশ্রণে সুবিধা বেশি পাওয়া যায় এবং খরচও কমানো সম্ভব হয়।

ঙ) তহবিল উৎসের ঝুঁকি

যদি কোনো প্রতিষ্ঠান জামানতযুক্ত ঋণ গ্রহণ করে, তবে ঋণদাতা প্রতিষ্ঠানের কাছে সম্পত্তি জামানত হিসাবে রাখতে হয়। নির্দিষ্ট সময়ের মধ্যে ঋণ পরিশোধ করতে না পারলে প্রতিষ্ঠানটি জামানতকৃত সম্পত্তি বিক্রি করে অর্থ পরিশোধ করতে বাধ্য হয়। ফলে তহবিলের উৎস নির্বাচনে সংশ্লিষ্ট উৎসের আনুষঙ্গিক ঝুঁকিগুলো বিবেচনা করতে হয়।

আরও দেখুন...